Nein, er ist immer noch nicht kaputt gegangen. Trotz aller Prophezeihungen von Börsengurus und Massenmedien, Zukunftsforschern und Publizisten. Nach diesen professionellen Wahrsagern dürfte es ihn schon lange nicht mehr geben, den Bitcoin.1 Beziehungsweise die rund 18.417.908 Bitcoin, die derzeit im Umlauf sind (heute Abend dann schon wieder etwas mehr).

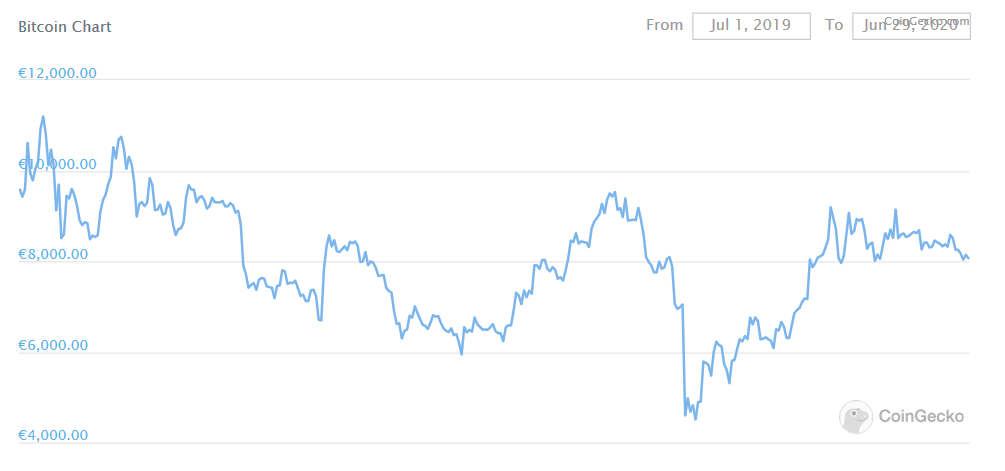

Derzeit bezahlt man für einen Bitcoin etwas über 8.000 Euro. Das ist weniger als die Hälfte von dem, was man auf dem Höhepunkt des Hypes 2017 für ihn zahlen mußte – aber auch ungefähr 10x so viel wie er kostete, als ich vor rund fünf Jahren anfing, mich mit Blockchains und Kryptowährungen zu beschäftigen.

Also von einem “Hype” kann man bei Bitcoin jetzt ehrlich nicht mehr sprechen. Oder es wäre der längste Hype in der Geschichte der Hypes (wenn man mal vom Internet-Hype absieht, schließlich ist ja immer noch nicht klar, ob sich diese seltsame Technologie in der CDU jemals durchsetzen wird).

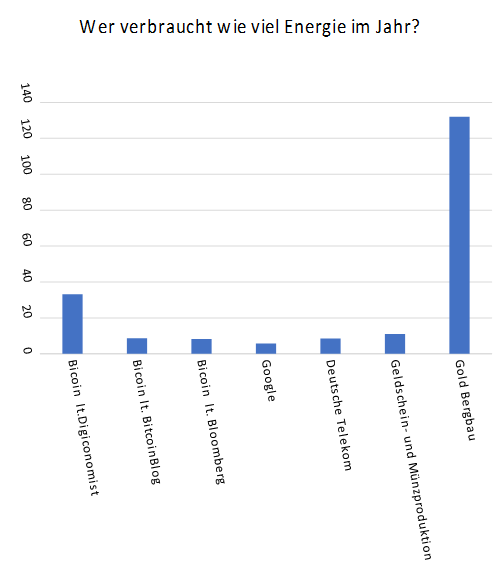

Auch technisch ist die Bitcoin Blockchain auch im Jahr 11 ihrer Existenz weiterhin stabil und ohne Unterbrechung funktional (das können weder die Banken noch Unternehmen, noch manch andere Kryptowährung von sich behautpten) und der Energieverbrauch der Bitcoin Blockchain dürfte sich in der letzten vier Jahren ungefähr halbiert haben (was praktisch keine andere Industrie – und schon gar nicht die Bankenbranche – von sich behaupten kann). Jedenfalls ist die entsprechende Kritik am angeblich zu hohen Energieverbrauch von Bitcoin vollständig verstummt. Und der Energieverbrauch wird weiter sinken.

Nein, technisch ist Bitcoin ein ausgereiftes System (mit gut bekannten Vor- und Nachteilen). Man muss sagen: Bitcoin funktioniert. Solide, stabil, zuverlässig. Der Traum eines Systemadministrators.

Anders sieht das mit der mit Bitcoin verbundenen Vision aus. Satoshi Nakamotos (2008) formulierte in “Bitcoin: A Peer-to-Peer Electronic Cash System” folgende Ziele:

- Eine elektronische Währung, die Bezahlvorgänge direkt zwischen zwei Personen ermöglicht, ohne dass Institutionen oder Unternehmen involviert sind.

- Eine Anonymität ähnlich wie bei Bargeld.

- Sicherheit gegen Wertverlust durch Inflation (die durch Ausweiterung der Geldmenge durch die Staat entsteht)

- Sichere Aufbewahrung von Vermögenswerten ohne die Notwendigkeit von Banken oder andere Institutionen

Schauen wir uns also an, wie es um diese Ansprüche steht:. Fangen wir mit den einfachen Punkten an:

Anonymität ähnlich wie bei Bargeld

Dieses Merkmal ist gelungen – eine Bitcoin-Transaktion gibt (obwohl auf der Blockchain sichtbar) keine Auskunft darüber, wer die daran beteiligten Personen sind. Dennoch ist es mit Hilfe von forensischen Methoden – wie auch beim Bargeld – unter Umständen möglich, die Beteiligten an einer solchen Transaktion zu ermitteln.

Sicherheit gegen Wertverlust durch Inflation

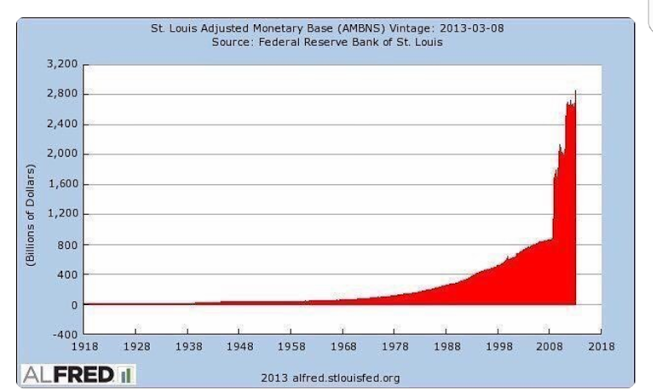

Wertverlust kann auch Bitscoin ereilen – der Kurs kann jederzeit fallen und dann ist ein Bitcoin weniger Wert. Inflation ist ein Begriff für den Wertverlust einer Währung aus vor allem einem Grund: Die Erhöhung der verfügbaren Geldmenge durch den Staat, der das Geld herstellt. “Notenpresse anwerfen” hieß das früher, weil tatsächlich mehr Geldscheine gedruckt wurden. Heute machen das die Zentralbanken über den Zinssatz und Staatsanleihen – das Effekt ist aber derselbe: 10% Inflation bedeutet, dass 100 Euro heute in einem Jahr nur noch eine (Einkaufs-)Wert von 90 Euro haben (man also weniger dafür kaufen kann).

Dieses Ziel hat Bitcoin tatsächlich – und schon von Anfang an – erreicht: Die Menge der jemals ausgeschütteten Bitcoins wird 21 Mio Bitcoin nicht überschreiten. Damit ist Bitcoin die bedeutendste Währung, die gegen einer Wertverlust durch Inflation geschützt ist – im Gegensatz zu einigen wichtigen zu anderen Kryptowährungen übrigens: Die Währungen Ether und IOTA zum Beispiel haben diesen Schutz nicht (deshalb ist es wichtig, diese Eigenschaft von Bitcoin immer mal wieder zu betonen).

Derzeit spielt diese zentrale Eigenschaft im Vergleich mit den Staatswährungen jedoch keine Rolle – denn die Inflation ist (zumindest in den Industrienationen) so niedrig wie historisch nie zuvor. Und daher wird Bitcoin derzeit kaum als Inflationssschutz benötigt. Das könnte sich durch die massive Staatsverschuldung zur Bekämpfung der Corona-Krise zwar möglicherweise ändern (insbesondere in den politisch sehr instabilen und extrem verschuldeten USA), aber viele Zentralbanker und Politiker haben verstanden, dass eine hohe Inflation mehr Probleme schafft als die Ausweitung der Geldmenge löst.

Eine elektronische Währung, die Bezahlvorgänge direkt zwischen zwei Personen ermöglicht, ohne das Institutionen oder Unternehmen involviert sind.

Technisch kein Problem – seit 11 Jahren funktioniert das. Trotzdem tut es derzeit kaum jemand – und die Zahl derer, die es tun, ist in den letzten drei Jahren eher gefallen als gestiegen.

Der Grund: Die starken bis heftigen Kurschwankungen von Bitcoin machen Bitcoin als Zahlungsmittel eher unattraktiv.

Das fängt mit praktischen Dingen an: Ein Online-Shop oder ein reales Geschäft, die ihre Produkte mit einem Preis in Bitcoin auszeichnen, müssten darauf vorbereitet sein, ihre Preise täglich, ja sogar stündlich anzupassen – wenn sie keine Verluste machen (bei starkem Kursverfall) oder Konkurrenzunfähig (bei starken Kurssteigerungen) bleiben wollen. Aber auch wenn der Einkaufswert erst bei Bezahlen berechnet wird, machen die Kursschwankungen das Bezahlen mit Bitcoin unattraktiv. Der Käufer muß fürchten, durch die Ausgabe seiner Bitcoins den nächsten Kurssprung zu verpassen – und der Verkäufer muss ständig befürchten, durch einen plötzlichen Kursverfall einen erheblichen Teil seiner Einnahmen zu verlieren, bevor er die Bitscoins in seine Einkaufs-Währung umwandeln kann.

Es ist also kein Wunder, dass Bitcoin als Geld-Ersatz seit etwa 2 Jahren nicht weiter kommt.

Weiterhin sehr praktisch und interessant ist Bitcoin trotzdem in einigen Use Cases, zum Beispiel:

- für private internationale Geldtransfers (viel günstiger als die kommerziellen Anbieter) – viele Universitäten erlauben zum Beispiel, dass Studiengebühren in Bitcoin bezahlt werden

- in Ländern mit sehr hoher Inflation (zuletzt z.B. Venezuela, Argentinien)

- in Ländern, die eine unzureichende Bankeninfrastruktur aufweisen oder wo die Banken unzuverlässig (z.B. durch Bürokratieoder Korruption) sind.

Sichere Aufbewahrung von Vermögenswerten, ohne die Notwendigkeit von Banken oder andere Institutionen

Viele Bitcoin Fans haben sich deshalb inzwischen auch davon verabschiedet, Bitcoin als Zahlungsmittel anzupreisen, sondern loben es vielmehr als “digitales Gold”. Was ich grundsätzlich begrüße, denn die Goldproduktion ist ein schmutziges und Energie-fressendes Geschäft gegnüber dem Bitcoin eine echte ökologische Alternative ist.

Allerdings setzt eine solche Wertaufbewahrungsfunktion voraus, dass so verwahrtes Geld in Zeitpunkt x (wenn ich es gerade dringend brauche) noch (ungefähr) den gleichen Wert hat wie zum Zeitpunkt der Geldanlage. Dafür ist Gold bekannt – aber Bitcoin eben nicht. Kursstürze von mehr als 10% an einem Tag sind keine Seltenheit und in einer Woche kann Bitcoin auch schon mal die Hälfte seines Wertes verlieren. Auch wenn es (irgendwann) danach bisher immer wieder aufwärts ging – eine verläßliche Aufbewahrungsfunktion sieht anders aus.

Zwischenfazit

Bitcoin funktioniert technisch extrem zuverlässig. Die praktische Anwemdung leidet unter den starken Kursschwankungen des Bitcoin Preises – die einer weiteren Verbreitung bis hin zur Massenanwendung im Weg stehen. Hauptanwendung für Bitcoin ist derzeit die Spekulation – was kein technisches Problem ist, sondern der menschlichen Gier entspringt – gefüttert von den frühen Erfolgen der Kryptowährung.

Voraussetzung für einen echten Quantensprung der Anwendung von Kryptowährungen (nach Nakamoto) ist die Massenanwendung2. Aber die in den leztzten Jahren zu beobachtenden rein spekulativen Kursschwankungen stehen der Massenanwendung ultimativ im Wege.

Was kann man tun?

- Hoffen, dass die Schwankungen abnehmen – die Spekulanten auf der Suche nach lukrativeren Spekulationsobjekten weiterziehen. Nicht die Bitcoin-typische technologische Lösung. Kann aber passieren. Und dann wäre Bitcoin plötzlich wieder attraktiver.

- Mehr Transparenz zu schaffen, was ein angemessener Bitcoin Kurs wäre (Transparenz der Mining-Kosten). Eine erste Annäherung.

- Einige Bitcoin Whales3 entscheiden sich, den Bitcoin-Kurz systematisch zu stabilisieren: Wenn er (signifikant) fällt, kaufen sie nach, wenn er (signifikant) steigt, verkaufen sie Bitcoin. Alleine eine solche Absichtserklärung dürfte die Schwankungen reduzieren4. Aber auch für echte Interventionen wären die Vermögen der Whales groß genug und lukrativ könnte solch anti-zyklisches Verhalten für sie auch werden.

Warum sollten sie das tun? Der typische Bitcoin-Whale ist ein Krypto-Enthusiast (und kein Spekulant) und hat in der Regel ein Interesse am Erfolg von Bitcoin5. Eine solche Lösung wäre mit dem System von Bretton-Woods zu vergleichen – aber auch nicht wirklich eine Bitcoin-typische Lösung. - Bitcoin-typisch wäre: Wenn sich möglichst viele Bitcoin-User mit Portfolios unterschiedlicher Größe zu einem solchen Verhalten (selbst-)verpflichten würden: Wenn der Kurd (signifikant) fällt, kaufen sie nach, wenn er (signifikant) steigt, verkaufen sie Bitcoin.

Idealer Weise automatisiert über Smart-Contracts, dann würden keine Verzögerungen eintreten. Technisch möglich ist das natürlich auch mit einer Trading-Software oder an allen guten Krypto-Börsen möglich. Allerdings wäre dann Abschreckungseffekt nicht ganz so groß (weil ex-ante unsichbar) und erst durch statistische Analyse nachwiesbar.

Eine solche Verpflichtung sollte natürlich nicht langfristigen Kursanpassungen im Wege stehen, sondern nur auslösen, wenn der Kurs in kurzen Zeiträumen (zum Beispiel < 1 Tag) große Ausschläge zeigt.

Fazit

Die Voraussetzung für eine langfristigen Erfolg (im Sinne von Satoschi Nakamoto) von Bitcoin (und damit auch von einem Kursziel “to the moon”) ist die Eindämmung spekulativer, kurzfristiger Kursschwankungen, die Bitcoin derzeit sowohl für die Massenmarkt-relevanten Zahlungsverkehr als auch für die sichere Geldanlage uninteressant machen.

Erreichen können das die ernsthaften Bitcoin Enthusiasten selbst – mit den Mitteln der Blockchain-Technologie.

Wenn es aber nicht gelingt, wird Bitcoin irgendwann als Währungsalternative uninteressant und spätestens von staatlich kontrollierten Kryptowährungen überflüssig gemacht werden.

Siehe auch:

Ist Bitcoin ein reines Spekulationsobjekt?

Bitcoin as an Investment (auf Medium, Engl.)

Bitcoin als Investition (dt.)

Die miese Masche des Multi Level Marketing (MLM)

Three Laws of Bitcoin (engl.)

Ethereum stolpert, aber … (9.6.2017)

Mein Jahr mit der Blockchain (28.12.2016)

Ist Bitcoin ein reines Spekulationsobjekt?

Bitcoin as an Investment (auf Medium, Engl.)

Bitcoin als Investition (dt.)

Die miese Masche des Multi Level Marketing (MLM)

Three Laws of Bitcoin (engl.)

Ethereum stolpert, aber … (9.6.2017)

Mein Jahr mit der Blockchain (28.12.2016)

Zcash (5.12.2016)

- Bitcoin has died 381 times. Totgeschrieben seit 2010 – jeweils mit dem damals aktuellen Kurs.[↩zurück ↩]

- Das Kursziel “to the moon” ist nur damit zu erreichen[↩zurück ↩]

- Halter großer / riesiger Vermögen in Bitcoin, meisst aus Anfangszeit der Währung[↩zurück ↩]

- schon weil einzelne Spekulanten darauf setzen würden, im Windschatten mitzuverdienen[↩zurück ↩]

- auch dass die meisten großen Bitcoin-Vermögen trotz gigantischen Kurszuwächsen seit Jahren unangetastet herumliegen, spricht dafür[↩zurück ↩]

Pingback: 2020er Bitcoin-Kursexplosion: Eine neue Blase? | Neun Mal Sechs